Exercices corrigés de fiscalité sur la TVA

Exercice 1 :

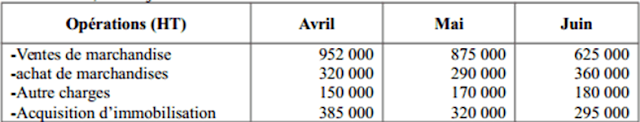

L’entreprise SETAVEX

soumise en matière de TVA à la déclaration mensuelle et au régime des débits.

Vous fournis les informations suivantes :

Travail à faire : Sachant que l’entreprise dispose d’un crédit de TVA au titre du mois

de mai de 15 200 DH.

Calculer la TVA due par la société au titre des mois de

juin, juillet et août.

Exercice 2 :

Les opérations

relatives à la déclaration de la TVA de l’entreprise NAJAH au titre de mois

d’avril, mai et juin sont les suivantes :

Information complémentaires :

- L’entreprise accorde

un crédit à son client d’un montant égal à 25% de ses ventes de marchandises

pour une durée de 30 jours et de son côté, l’entreprise bénéfice d’un crédit

fournisseur de 30 jours sur 15% de ses achats pour une durée de 30 jours.

- L’entreprise est assujettie au taux de 20%.

Travail à faire : Déterminer le montant de la TVA due pour les trois mois d’avril,

mai et juin 2014 sachant que l’entreprise est soumise :

1er cas : au régime des débits.

2ème cas : au régime des encaissements.

Exercice 3:

CDG capital est une

banque d’investissement installée à Rabat, elle assure la gestion de plusieurs

actifs et sociétés comme filiale. Au titre du mois de mai 2014 CDG capital a

réalisée les opérations suivantes (HT):

- 01/05 : Acquisition

d’un matériel de bureau 245 450 DH, règlement 75% du prix net par chèque à la

réception, le reste sera réglé dans un délai de 60 jours.

- 07/05 : Réception d’un chèque de 32 000 DH pour paiement d’une facture du mois

de mars 2014 relative à des services de transport fournis à un client.

- 15/05 : Vente de marchandise à un client, la facture s’élève à 70 250 DH, 20%

réglé au comptant, 80% sera payé dans un délai de 30 jours.

- 20/05 : Achat des fournitures de bureau 95 000 DH, 25% réglé à la réception des

fournitures, pour le reste la société a acceptée une traite de deux mois.

- 22/05 : Paiement d’un service bancaire 452 DH.

- 25/05 : Encaissement d’un chèque de 43 000 DH pour solder la facture du mois de

mars

- 2014 relative à des biens d’équipement.

- 27/05 : Envoi des mobiliers de bureau à un M.TAZI le montant de la facture

s’élève à 25 000 DH, 50% payé à la réception par chèque bancaire le reste sera

payé dans un délai de deux mois.

- 29/05 : Paiement d’un agio bancaire 300 DH.

- 30/05 : Livraison des biens d’équipement à son client installé à Casablanca, le

coût total de la livraison s’élève à 321 250 DH, le client à déjà remis un

chèque de 125 000 DH à la réception des biens d’équipement et le reste sera

payé par le client dans un délai de 30 jours.

Travail à faire : Calculer la TVA due pour le mois de mai 2014 sachant que la société

avait soumise :

1er cas : au régime des encaissements.

2ème cas : au régime des débits.

Exercice 4:

L’entreprise 3M,

assujettie à la TVA, a opté pour le régime de déclaration mensuelle. Elle met à

votre disposition les renseignements suivants sur son chiffre d’affaires :

En mai 2014, 3M a

réalisé les ventes (HT) suivantes :

- Vente du produit

électronique 50% réglé par chèque bancaire, pour le reste acceptation d’une

traite au 30/06/2014: 12 450 000 (CA HT)

- Vente du produit de première nécessité (sucre, lait, …) 30% par virement

bancaire, le reste acceptation de deux traites de 35% chacune ; échéances :

30/06/2014 et 31/07/014: 15 825 000 (CA HT)

- Vente à l’exportation : 8 540 00 (CA HT)

Au titre du même mois,

elle a réalisée les achats ( CA HT) suivants :

- Achat des produits

électroniques 75 % par chèque, le reste à crédit dans 30 jours : 3 500 000

- Achat des matières de première 50 % par chèque le reste à crédit dans 60

jours : 1 340 000

- Achat de produit destiné à l’export (chèque bancaire) : 850 000.

- Redevance crédit bail sur voiture de

livraison (chèque bancaire) :35 500.

- Facture d’eau (espèces) : 4 250

- Facture d’électricité (Chèque bancaire) : 6 300

- Frais de téléphone (en espèces) : 2 340

- Frais de publicité (en espèces) : 21 250

- Fourniture de bureau (Chèque bancaire) : 2 50

- Facture d’eau (espèces) : 4 250

- Facture d’électricité (Chèque bancaire) : 6 300

- Frais de téléphone (en espèces) : 2 340

- Frais de publicité (en espèces) : 21 250

- Fourniture de bureau (Chèque bancaire) : 2 50

- Facture d’eau (espèces) : 4 250

- Facture d’électricité (Chèque bancaire) : 6 300

- Frais de téléphone (en espèces) : 2 340

- Frais de publicité (en espèces) : 21 250

- Fourniture de bureau (Chèque bancaire) : 2 50

Travail à faire :

1- Calculer le prorata applicable en l’année 2014 ;

2- Déterminer le montant de la TVA due selon le régime

de l’encaissement.

Exercice 5 :

Au titre de 2013 la

société « carrefour market » a réalisé un chiffre d’affaires suivant (HT) :

- Vente local : 3.452 256 DH

- Vente à l’export : 2 254 625 DH

- Location d’un entrepôt nu: 548 245 DH.

- Redevance sur brevet: 625 780 DH

Au cours du mois de

janvier 2014 la société a réalisé les opérations suivantes (HT) :

- Vente au Maroc : 565

230 DH

- Vente à l’export : 256 200 DH

- Redevance location sur brevet: 85 600 DH

- Loyer d’un entrepôt nu : 48 000 DH

- Achat de marchandise : 115 000 DH

- Paiement par chèque de la redevance mensuelle de crédit bail relative à une

voiture de directeur administratif de la société la durée du contrat est de 4

ans, le montant s’élève à 8 900 DH.

- Cession d’un matériel de transport acquis en mars 2012 pour 60 000 DH et

cédée à 20 000 DH.

- Acquisition d’un bien d’équipement à 125 000 DH l’entreprise a déjà versé une

avance de 60 000 DH à la commande et 50 000 DH à la réception. Le reste sera

payé dans 30 jours.

- Achèvement de la construction d’un autre super marché dans la ville d’Agadir,

le coût total de l’opération s’élève à 652 000 DH.

- Cession d’un matériel de production acquis en 2011 pour 125 460 DH, le prix

de cession s’élève à 50 256 DH.

Paiement en espèce

d’une facture relative à

l’achat de marchandise d’un montant égale à 26 500 DH.

Autre information :

- L’entreprise bénéfice d’un délai d’un mois de ses fournisseurs sur 50% ces

achats.

- Les clients de l’entreprise bénéfice d’un délai de 30 jours sur 50% de ses

ventes.

- Les autres opérations sont payées au comptant par chèque bancaire.

Travail à faire :

1- Calculer le prorata applicable en 2014

2- Déterminer le montant de la TVA due au titre de janvier 2014 selon le régime

des encaissements,

3- Quelles seraient les régularisations à opérer sachant que le prorata est de:

85,36 en 2014 – 85,36 en 2013 – 79% en 2012 et 92% en 2011

Exercice 6 :

L’entreprise AFIA,

assujettie à la TVA, a opté pour le régime de déclaration mensuelle. Au titre

de mois de juillet 2014 l’entreprise a réalisé les opérations suivantes (HT):

- Réparation d’une

machine acquis en 2011 pour 185 500 DH HT, le coût de réparation s’élève à 12

000 DH.

- Cession d’un matériel de production acquis en 2013 pour 256 125 DH, le prix

de cession s’élève à 80 785 DH

- Cession d’une voiture de tourisme acquis en 2011 pour 192 560 DH, le prix de

cession égal à 20 160 DH.

- Réparation d’une voiture commerciale acquis en 2012 pour 52 360 DH, le coût

de réparation s’élève à 5 000 DH.

1- Quelles seraient les régularisations à opérer si les proratas réels

étaient de : 92% en 2014 – 98 % en 2013 – 95% en 2012 et 85% en 2011

Correction des

exercices de fiscalité (TVA):

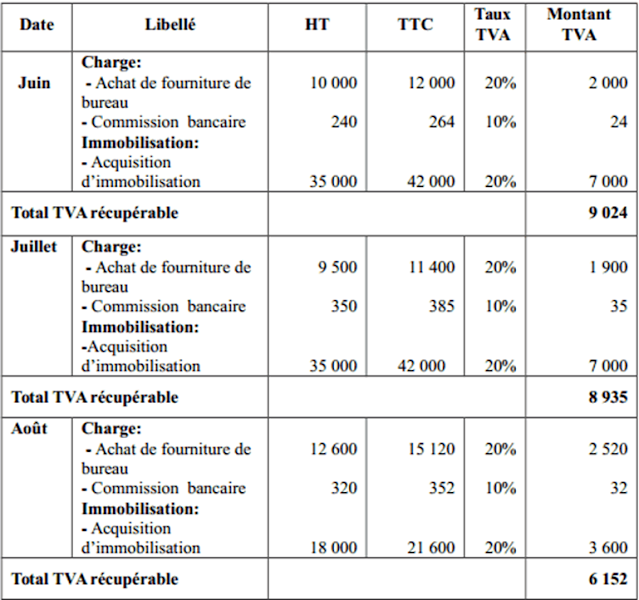

Solution de l’exercice 1:

Tableau récapitulatif

de la TVA facturée :

Tableau récapitulatif

de la TVA récupérable :

TVA due (M) = TVA facture (M) – (TVA récupérable sur charges (M) + TVA

récupérable sur immobilisations (M) – Crédit de TVA (M – 1).

TVA due au titre du

moi de juin :

TVA facturée = 24 000 DH.

TVA récupérable = 9 024 DH.

Crédit de TVA en mois de mai = 15 200 DH

TVA due = 24 000 – 9 024 – 15 200

Crédit de TVA = 224 DH à imputer sur le mois de juillet.

TVA due au titre du

moi de juillet :

TVA facturée = 36 000 DH.

TVA récupérable = 8 935 DH.

Crédit de TVA en mois

de juin = 224 DH

TVA due = 36 000 – 8 935 – 224 = 26 841 DH à payer avant le 20 août.

TVA due au titre du moi d’août :

TVA facturée = 40 000 DH.

TVA récupérable = 6 152 DH.

TVA due = 40 000 – 6 152 = 33 848 DH à payer avant le 20 septembre.

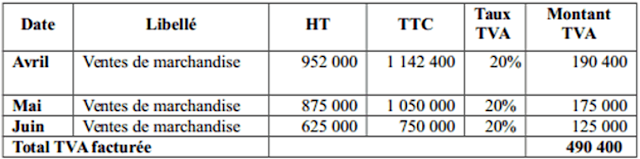

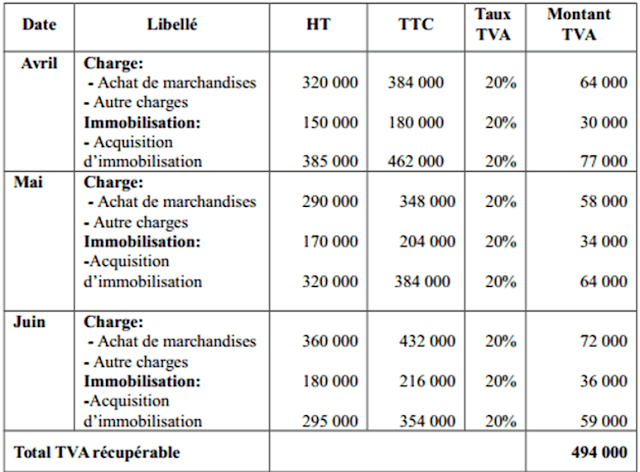

Solution de l’exercice 2:

1- Le montant de la

TVA due du deuxième trimestre 2014 (avril, mai et juin).

1er cas : selon le

régime des débits :

Tableau récapitulatif De la TVA facturée

Tableau récapitulatif

De la TVA récupérable:

TVA due 2ème trimestre = TVA facture (avril + mai + juin) – (TVA

récupérable sur charges (avril+ mai + juin) + TVA récupérable sur

immobilisations (avril + mai + juin) – Crédit de TVA.

TVA facturée = 490 400 DH.

TVA récupérable = 494 000 DH.

TVA due2ème trimestre = 490 400 – 494 000

Crédit de TVA2ème trimestre = 3 600 DH à imputer sur la TVA due du trimestre

suivant.

2ème cas : Selon le

régime des encaissements

Tableau récapitulatif

De la TVA facturée :

TVA due 2ème trimestre = TVA facture (avril + mai + juin) – (TVA

récupérable sur charges (avril+ mai + juin) + TVA récupérable sur

immobilisations (avril + mai + juin) – Crédit de TVA.

TVA facturée = 459 150 DH.

TVA récupérable = 494 000 DH. Après

TVA due 2ème trimestre = 459 150 – 494 000

Crédit de TVA 2ème trimestre = 34 850DH à imputer sur la TVA due du trimestre

suivant.

Solution de l’exercice 3:

1- Calcul de la TVA

due pour le mois de mai 2014 pour les deux régimes

1er cas : Régime des

encaissements

Pour le régime des encaissements, il faut que le montant de la facture soit

effectivement encaissé ou décaissé, selon l’opération, pendant le mois concerné

(mai).

Tableau récapitulatif

De la TVA facturée :

Tableau récapitulatif

De la TVA récupérable :

TVA DUE (M) = TVA facture (M) – (TVA récupérable sur charges (M) + TVA

récupérable sur immobilisations (M) – Crédit de TVA (M – 1).

TVA facturée = 37 239,83 DH.

TAV récupérable = 41 633,7 DH.

TVA due (mai) = 37 239,83 – 41 633,7

Crédit de TVA = 4 393,87 DH à imputer sur la TVA due du mois de juin.

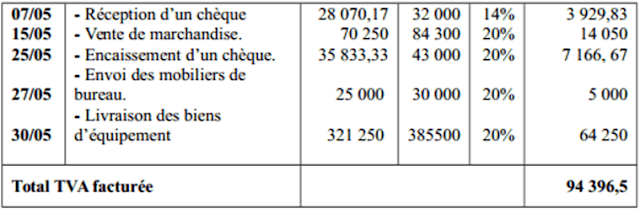

2ème cas : régime des

débits

Tableau récapitulatif

de la TVA facturée:

Tableau récapitulatif de la TVA récupérable :

TVA Due (M) = TVA facturee (M) – (TVA récupérable sur charges (M) + TVA

récupérable sur immobilisations (M) – Crédit de TVA (M – 1).

TVA facturée = 94 396,5 DH.

TAV récupérable = 68 156,2 DH.

TVA due (mai) = 94 396,5 – 68 156,2 = 26 240,3 DH.

Solution de l’exercice 4:

Calcul du prorata

applicable en 2014.

Prorata = [(CA imposable TTC + CA exonéré add TTC) / (le numérateur + CA

exonéré sdd + CA hors champs)] × 100%.

Prorata = [(23 270 000

×1,2) + (21 525 000 ×1,2) /53 754 000 + 9 206 250)] × 100%.

Prorata = (53 754 000 / 62 960 250) ×100% := 85,37%.

2- Calcul de la TVA

due selon le régime des encaissements.

Tableau récapitulatif de la TVA facturée :

Alors Total TVA

facturée est : 1 577 325

Tableau récapitulatif

de la TVA récupérable :

TVA due (M) = TVA facturee (M) – (TVA récupérable sur charges (M) + TVA

récupérable sur immobilisations (M) – Crédit de TVA (M – 1).

On a :

TVA facturé : 1 577 325 DH

TVA récupérable : 665 757,5 × 85,37% = 568 357,17 DH

TVA due = 1 577 325 – 568 357,17 = 1 008 967,83 DH

Solution de l’exercice 5:

1- Calcul du prorata

de 2014

Prorata = [(CA imposable TTC + CA exonéré add TTC) / (le numérateur + CA

exonéré sdd + CA hors champs)] × 100%.

Prorata = [(3 452 256 × 1,2) + (2 254 625 × 1,2) / (6 848 257,2 + 548 245 + 625

780)] × 100%.

Prorata = (6 848 257,2 / 8 022 282,2) × 100% = 85,36 %

2- Calcul de la TVA

due au titre de décembre 2014 selon le régime des encaissements,

Tableau récapitulatif

de la TVA facturée :

Tableau récapitulatif

de la TVA récupérable:

(1) : 31 800/6 × 50% = 2 650 DH.

TVA due (M) = TVA facturee (M) – ( TVA récupérable sur charges (M) + TVA

récupérable sur immobilisations (M) – Crédit de TVA (M – 1).

On a :

TVA facturée = 271 948,6 DH

TVA récupérable = 26 650 × 85,36% = 22 748,44 DH

Donc :

TVA due = 271 948,6 – 22 748,44 = 249 200,16 DH.

3- Les régularisations

à opérer

Deux catégories de régularisation ; une régularisation suite au changement du

prorata et une autre suite à la cession.

Régularisation suite

au changement du prorata :

Matériel de transport acquis en mars 2012 pour 60 000 DH, le prorata augmente

de (85,36 –79) 6,36 points, ce qui donne naissance à une déduction

supplémentaire de :

1/5((60 000/6 × 85,36%) – (60 000 / 6 × 79%))

1/5(8 536 – 7 900) = 127,2 DH

Matériel de production

acquis en 2011 pour 125 460 DH HT, le prorata a baissé de (92 –85,36) 6,64

points, l’entreprise doit reverser la différence :

1/5(125 460 × 92%) – (125 460 × 85,36%)

1/5(115 423,2 – 107 092,65)

TVA à reverser = 1 666,11 DH

Régularisation suite à

la cession.

Le matériel de transport : 3 fractions d’années écoulées entre la date

d’acquisition et la date de cession, l’entreprise va reverser 2 fractions de la

TVA déjà déduite lors de l’achat :

(60 000 / 6 × 79%) × 2/5 = 3 160 DH

Le matériel de

production n’a passé au sein de l’entreprise que 4 ans, l’entreprise doit donc

reverser la TVA de l’année restante (1/5).

(125 460 × 92%) × 1/5 = 23 084,64 DH

Solution de l’exercice 6:

1- Les régularisations

à effectuer

On distingue deux catégories de régularisation ; une régularisation suite au

changement de prorata et une régularisation suite à la cession.

Régularisation suite

au changement de prorata :

- Machine acquis en 2011 pour 185 500 DH (P = 85%), entre 2011 et 2014 le

prorata a augmenté de (92 – 85) de 7 points, ce qui donne naissance à une

déduction supplémentaire de TVA de :

1/5((185 500/6 × 92%) – (185 500/6 × 85%))

1/5((30 916,67 × 92%) – (30 916,67 × 85%)) = 1/5(28 443,33 – 26 279,16)

TVA à reverser = 432,83 DH

- Matériel de

production acquis en 2013 pour 256 125 DH HT (P = 97 %), entre 2013 et 2014 le

prorata a diminué de (98 – 92) de 6 points, ce qui donne naissance à un

reversement de TVA de :

1/5((256 125/6 × 98%) – (256 125/6 × 92%))

1/5(41 833,75 – 39 272,5)

TVA à reverser = 512,25 DH.

- Pour la voiture de tourisme, rien à régulariser car la TVA est non

récupérable.

- La voiture commerciale acquis en 2012 pour 52 360 DH, le prorata en 2012

s’était de à 95%, entre 2012 et 2014 le prorata a diminué de (95 – 92) de 3

points. Puisque 3<5 aucune régularisation à faire car la différence n’a pas

dépassée 5 points.

Régularisation suite à

la cession.

- Suite à la cession, le matériel de production acquis en 2013 pour 256 125 DH

n’a passé que 2 ans au sein de l’entreprise, donc elle doit reverser la

fraction des 3 années restantes :

- TVA à reverser = 2/5 × (256 125/6 × 98%) = 16 733,5 DH.