Ecriture comptable OPCVM rachat et souscription

Comptabilisation OPCVM rachat et souscription

Qu'est ce qu'un OPCVM ?

Organisme de Placement Collectif en Valeurs Mobilières (OPCVM), est un organisme financier qui a pour vocation.

* La collecte de l’épargne auprès des investisseurs pour la placer dans des valeurs mobilières.

Les OPCVM permettent donc à tout investisseur de se constituer un portefeuille de titres, qui est géré de manière optimale par des professionnels du domaine.

Analyse comptes clients

Analyse comptes comptable clients

L'utilisation du compte client dans la comptabilité est liée à la vente. pour la comptabilisation d'une vente taxable, il faut passer l'écriture suivante :

- Débit : Compte comptable de Client (3421).

- Crédit : Compte comptable de Vente (7111).

- Crédit : Compte comptable de TVA facturée (4455).

Pour analyser le compte client il est nécessaire de :

- Vérifier l'affectation de bon sous-compte (compte tiers) lié au compte général (3421).

- Vérifier l'affectation des encaissements au bon compte client.

- Vérifier le lettrage des comptes clients c'est-à-dire la liaison des factures avec leur paiement.

- Verifier le reclassement des avances encaissées au comptes clients correct.

- Vérifier la facturation des bons de livraison effectués ou des services rendus.

Analyse des comptes fournisseurs maroc

Dans cet article, nous allons voir comment analyser les comptes comptables des fournisseurs.

Les fournisseurs sont ceux qui fournissent à la société des biens ou des services.

En général, les achats de la société sont toujours justifiés par des factures ou des bons d'achats. Avant d'effectuer un achat, il y a des procédures à respecter, telles que l'établissement d'un bon de commande ou d'un contrat. Après l'achat, il est nécessaire de demander la facture et le bon de livraison.

L'écriture comptable d'achat d'une marchandise, par exemple, se passe comme suit :

- Débit : compte charge (achat marchandise).

- Débit : compte TVA (TVA récupérable ).

- Crédit : Compte de Fournisseur (vendeur).

Analyse de compte fournisseur:

- Vérifier si les factures d'achats sont comptabilisées.

- Vérifier l'affectation des comptes tiers nominatifs des fournisseurs par le compte général 4411.

- Vérifier la comptabilisation des paiements fournisseurs.

- Vérifier le lettrage des comptes, c'est-à-dire l'association de chaque paiement avec sa facture dans le compte fournisseur concerné.

- Vérifier les comptes d'avances aux tiers liés au compte fournisseur.

- Pour les paiements en avance il faut comptabiliser au compte avance 3411( Fournisseurs - avances et acomptes versés).

- Exporter un état de ce fournisseur pour communication.

Guide Simpl délai de paiment maroc

Simpl délai de paiment maroc

- Lorsque le délai n’est pas convenu entre le fournisseur et le client, le délai de est fixé à 60 jours à compter de la date de facturation.

- Lorsque le délai de paiement est convenu entre le client etr fournisseur, il ne peut dépasser 120 jours à compter de la date de facturation.

- Un délai maximum de 180 jours peut être prévu par décret pour les professionnels de certains secteurs à caractère spécifique ou saisonnier.

Convertir chiffre en lettre

Convertir Les Chiffre En lettres - Dirhams

Pour faciliter la facturation ou la préparation des paiements par chèque ou par effet

Résultat en lettre est :

Exemple Mise a Disposition word

Télécharger exemple Mise a Disposition (MAD) Word

La société a besoin de liquidités pour effectuer des transactions en espèces, telles que les achats en espèces ou les déplacements du personnel.

Demande d'attestation de RIB

Télécharger demande d'attestation de RIB Word

Exercices corrigés de fiscalité - TVA

Exercices corrigés de fiscalité sur la TVA

Exercice 1 :

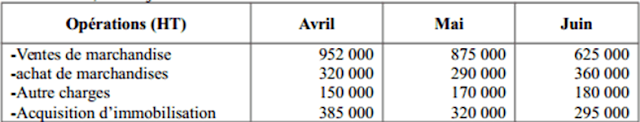

L’entreprise SETAVEX

soumise en matière de TVA à la déclaration mensuelle et au régime des débits.

Vous fournis les informations suivantes :

Travail à faire : Sachant que l’entreprise dispose d’un crédit de TVA au titre du mois

de mai de 15 200 DH.

Calculer la TVA due par la société au titre des mois de

juin, juillet et août.

Exercice 2 :

Les opérations

relatives à la déclaration de la TVA de l’entreprise NAJAH au titre de mois

d’avril, mai et juin sont les suivantes :

- L’entreprise accorde un crédit à son client d’un montant égal à 25% de ses ventes de marchandises pour une durée de 30 jours et de son côté, l’entreprise bénéfice d’un crédit fournisseur de 30 jours sur 15% de ses achats pour une durée de 30 jours.

- L’entreprise est assujettie au taux de 20%.

Travail à faire : Déterminer le montant de la TVA due pour les trois mois d’avril,

mai et juin 2014 sachant que l’entreprise est soumise :

1er cas : au régime des débits.

2ème cas : au régime des encaissements.

Exercice 3:

CDG capital est une

banque d’investissement installée à Rabat, elle assure la gestion de plusieurs

actifs et sociétés comme filiale. Au titre du mois de mai 2014 CDG capital a

réalisée les opérations suivantes (HT):

- 01/05 : Acquisition d’un matériel de bureau 245 450 DH, règlement 75% du prix net par chèque à la réception, le reste sera réglé dans un délai de 60 jours.

- 07/05 : Réception d’un chèque de 32 000 DH pour paiement d’une facture du mois de mars 2014 relative à des services de transport fournis à un client.

- 15/05 : Vente de marchandise à un client, la facture s’élève à 70 250 DH, 20% réglé au comptant, 80% sera payé dans un délai de 30 jours.

- 20/05 : Achat des fournitures de bureau 95 000 DH, 25% réglé à la réception des fournitures, pour le reste la société a acceptée une traite de deux mois.

- 22/05 : Paiement d’un service bancaire 452 DH.

- 25/05 : Encaissement d’un chèque de 43 000 DH pour solder la facture du mois de mars

- 2014 relative à des biens d’équipement.

- 27/05 : Envoi des mobiliers de bureau à un M.TAZI le montant de la facture s’élève à 25 000 DH, 50% payé à la réception par chèque bancaire le reste sera payé dans un délai de deux mois.

- 29/05 : Paiement d’un agio bancaire 300 DH.

- 30/05 : Livraison des biens d’équipement à son client installé à Casablanca, le coût total de la livraison s’élève à 321 250 DH, le client à déjà remis un chèque de 125 000 DH à la réception des biens d’équipement et le reste sera payé par le client dans un délai de 30 jours.

Travail à faire : Calculer la TVA due pour le mois de mai 2014 sachant que la société

avait soumise :

1er cas : au régime des encaissements.

2ème cas : au régime des débits.

Exercice 4:

L’entreprise 3M,

assujettie à la TVA, a opté pour le régime de déclaration mensuelle. Elle met à

votre disposition les renseignements suivants sur son chiffre d’affaires :

En mai 2014, 3M a

réalisé les ventes (HT) suivantes :

- Vente du produit électronique 50% réglé par chèque bancaire, pour le reste acceptation d’une traite au 30/06/2014: 12 450 000 (CA HT)

- Vente du produit de première nécessité (sucre, lait, …) 30% par virement bancaire, le reste acceptation de deux traites de 35% chacune ; échéances : 30/06/2014 et 31/07/014: 15 825 000 (CA HT)

- Vente à l’exportation : 8 540 00 (CA HT)

Au titre du même mois,

elle a réalisée les achats ( CA HT) suivants :

- Achat des produits électroniques 75 % par chèque, le reste à crédit dans 30 jours : 3 500 000

- Achat des matières de première 50 % par chèque le reste à crédit dans 60 jours : 1 340 000

- Achat de produit destiné à l’export (chèque bancaire) : 850 000.

- Redevance crédit bail sur voiture de livraison (chèque bancaire) :35 500.

- Facture d’eau (espèces) : 4 250

- Facture d’électricité (Chèque bancaire) : 6 300

- Frais de téléphone (en espèces) : 2 340

- Frais de publicité (en espèces) : 21 250

- Fourniture de bureau (Chèque bancaire) : 2 50

- Facture d’eau (espèces) : 4 250

- Facture d’électricité (Chèque bancaire) : 6 300

- Frais de téléphone (en espèces) : 2 340

- Frais de publicité (en espèces) : 21 250

- Fourniture de bureau (Chèque bancaire) : 2 50

- Facture d’eau (espèces) : 4 250

- Facture d’électricité (Chèque bancaire) : 6 300

- Frais de téléphone (en espèces) : 2 340

- Frais de publicité (en espèces) : 21 250

- Fourniture de bureau (Chèque bancaire) : 2 50

Travail à faire :

1- Calculer le prorata applicable en l’année 2014 ;

2- Déterminer le montant de la TVA due selon le régime

de l’encaissement.

Exercice 5 :

Au titre de 2013 la

société « carrefour market » a réalisé un chiffre d’affaires suivant (HT) :

- Vente local : 3.452 256 DH

- Vente à l’export : 2 254 625 DH

- Location d’un entrepôt nu: 548 245 DH.

- Redevance sur brevet: 625 780 DH

Au cours du mois de

janvier 2014 la société a réalisé les opérations suivantes (HT) :

- Vente au Maroc : 565 230 DH

- Vente à l’export : 256 200 DH

- Redevance location sur brevet: 85 600 DH

- Loyer d’un entrepôt nu : 48 000 DH

- Achat de marchandise : 115 000 DH

- Paiement par chèque de la redevance mensuelle de crédit bail relative à une voiture de directeur administratif de la société la durée du contrat est de 4 ans, le montant s’élève à 8 900 DH.

- Cession d’un matériel de transport acquis en mars 2012 pour 60 000 DH et cédée à 20 000 DH.

- Acquisition d’un bien d’équipement à 125 000 DH l’entreprise a déjà versé une avance de 60 000 DH à la commande et 50 000 DH à la réception. Le reste sera payé dans 30 jours.

- Achèvement de la construction d’un autre super marché dans la ville d’Agadir, le coût total de l’opération s’élève à 652 000 DH.

- Cession d’un matériel de production acquis en 2011 pour 125 460 DH, le prix de cession s’élève à 50 256 DH.

Paiement en espèce

d’une facture relative à

l’achat de marchandise d’un montant égale à 26 500 DH.

Autre information :

- L’entreprise bénéfice d’un délai d’un mois de ses fournisseurs sur 50% ces achats.

- Les clients de l’entreprise bénéfice d’un délai de 30 jours sur 50% de ses ventes.

- Les autres opérations sont payées au comptant par chèque bancaire.

Travail à faire :

1- Calculer le prorata applicable en 2014

2- Déterminer le montant de la TVA due au titre de janvier 2014 selon le régime

des encaissements,

3- Quelles seraient les régularisations à opérer sachant que le prorata est de:

85,36 en 2014 – 85,36 en 2013 – 79% en 2012 et 92% en 2011

Exercice 6 :

L’entreprise AFIA,

assujettie à la TVA, a opté pour le régime de déclaration mensuelle. Au titre

de mois de juillet 2014 l’entreprise a réalisé les opérations suivantes (HT):

- Réparation d’une machine acquis en 2011 pour 185 500 DH HT, le coût de réparation s’élève à 12 000 DH.

- Cession d’un matériel de production acquis en 2013 pour 256 125 DH, le prix de cession s’élève à 80 785 DH

- Cession d’une voiture de tourisme acquis en 2011 pour 192 560 DH, le prix de cession égal à 20 160 DH.

- Réparation d’une voiture commerciale acquis en 2012 pour 52 360 DH, le coût de réparation s’élève à 5 000 DH.

1- Quelles seraient les régularisations à opérer si les proratas réels étaient de : 92% en 2014 – 98 % en 2013 – 95% en 2012 et 85% en 2011

Correction des

exercices de fiscalité (TVA):

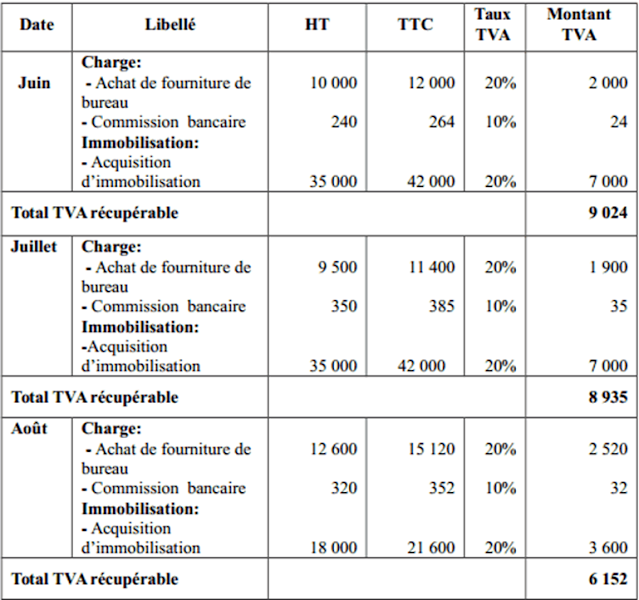

Solution de l’exercice 1:

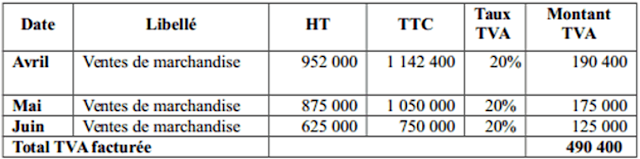

Tableau récapitulatif

de la TVA facturée :

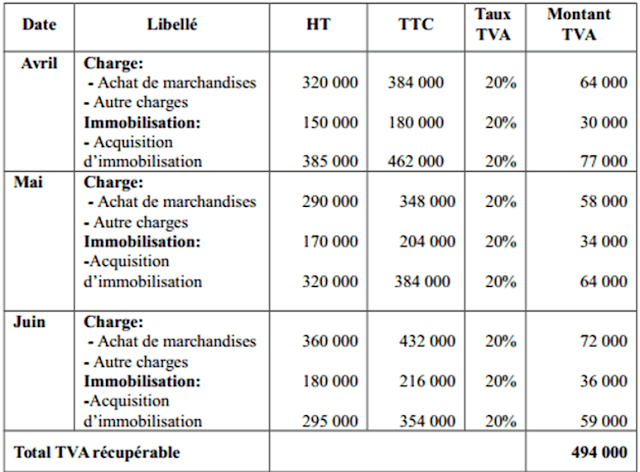

Tableau récapitulatif

de la TVA récupérable :

TVA due (M) = TVA facture (M) – (TVA récupérable sur charges (M) + TVA

récupérable sur immobilisations (M) – Crédit de TVA (M – 1).

TVA due au titre du

moi de juin :

TVA facturée = 24 000 DH.

TVA récupérable = 9 024 DH.

Crédit de TVA en mois de mai = 15 200 DH

TVA due = 24 000 – 9 024 – 15 200

Crédit de TVA = 224 DH à imputer sur le mois de juillet.

TVA due au titre du

moi de juillet :

TVA facturée = 36 000 DH.

TVA récupérable = 8 935 DH.

Crédit de TVA en mois

de juin = 224 DH

TVA due = 36 000 – 8 935 – 224 = 26 841 DH à payer avant le 20 août.

TVA due au titre du moi d’août :

TVA facturée = 40 000 DH.

TVA récupérable = 6 152 DH.

TVA due = 40 000 – 6 152 = 33 848 DH à payer avant le 20 septembre.

Solution de l’exercice 2:

1- Le montant de la

TVA due du deuxième trimestre 2014 (avril, mai et juin).

1er cas : selon le

régime des débits :

Tableau récapitulatif De la TVA facturée

Tableau récapitulatif

De la TVA récupérable:

TVA facturée = 490 400 DH.

TVA récupérable = 494 000 DH.

TVA due2ème trimestre = 490 400 – 494 000

Crédit de TVA2ème trimestre = 3 600 DH à imputer sur la TVA due du trimestre

suivant.

2ème cas : Selon le

régime des encaissements

Tableau récapitulatif

De la TVA facturée :

TVA facturée = 459 150 DH.

TVA récupérable = 494 000 DH. Après

TVA due 2ème trimestre = 459 150 – 494 000

Crédit de TVA 2ème trimestre = 34 850DH à imputer sur la TVA due du trimestre

suivant.

Solution de l’exercice 3:

1- Calcul de la TVA

due pour le mois de mai 2014 pour les deux régimes

1er cas : Régime des

encaissements

Pour le régime des encaissements, il faut que le montant de la facture soit

effectivement encaissé ou décaissé, selon l’opération, pendant le mois concerné

(mai).

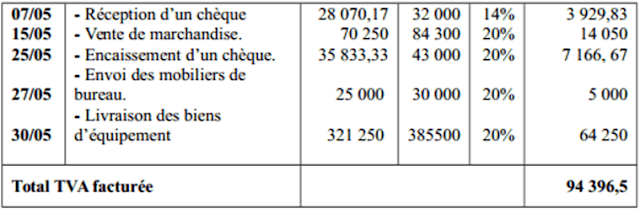

Tableau récapitulatif

De la TVA facturée :

Tableau récapitulatif

De la TVA récupérable :

TVA facturée = 37 239,83 DH.

TAV récupérable = 41 633,7 DH.

TVA due (mai) = 37 239,83 – 41 633,7

Crédit de TVA = 4 393,87 DH à imputer sur la TVA due du mois de juin.

2ème cas : régime des

débits

Tableau récapitulatif

de la TVA facturée:

TVA facturée = 94 396,5 DH.

TAV récupérable = 68 156,2 DH.

TVA due (mai) = 94 396,5 – 68 156,2 = 26 240,3 DH.

Solution de l’exercice 4:

Calcul du prorata

applicable en 2014.

Prorata = [(CA imposable TTC + CA exonéré add TTC) / (le numérateur + CA

exonéré sdd + CA hors champs)] × 100%.

Prorata = [(23 270 000

×1,2) + (21 525 000 ×1,2) /53 754 000 + 9 206 250)] × 100%.

Prorata = (53 754 000 / 62 960 250) ×100% := 85,37%.

2- Calcul de la TVA due selon le régime des encaissements.

Tableau récapitulatif de la TVA facturée :

Alors Total TVA facturée est : 1 577 325

Tableau récapitulatif

de la TVA récupérable :

On a :

TVA facturé : 1 577 325 DH

TVA récupérable : 665 757,5 × 85,37% = 568 357,17 DH

TVA due = 1 577 325 – 568 357,17 = 1 008 967,83 DH

Solution de l’exercice 5:

1- Calcul du prorata

de 2014

Prorata = [(CA imposable TTC + CA exonéré add TTC) / (le numérateur + CA

exonéré sdd + CA hors champs)] × 100%.

Prorata = [(3 452 256 × 1,2) + (2 254 625 × 1,2) / (6 848 257,2 + 548 245 + 625

780)] × 100%.

Prorata = (6 848 257,2 / 8 022 282,2) × 100% = 85,36 %

2- Calcul de la TVA

due au titre de décembre 2014 selon le régime des encaissements,

Tableau récapitulatif de la TVA facturée :

Tableau récapitulatif

de la TVA récupérable:

TVA due (M) = TVA facturee (M) – ( TVA récupérable sur charges (M) + TVA

récupérable sur immobilisations (M) – Crédit de TVA (M – 1).

On a :

TVA facturée = 271 948,6 DH

TVA récupérable = 26 650 × 85,36% = 22 748,44 DH

Donc :

TVA due = 271 948,6 – 22 748,44 = 249 200,16 DH.

3- Les régularisations

à opérer

Deux catégories de régularisation ; une régularisation suite au changement du

prorata et une autre suite à la cession.

Régularisation suite

au changement du prorata :

Matériel de transport acquis en mars 2012 pour 60 000 DH, le prorata augmente

de (85,36 –79) 6,36 points, ce qui donne naissance à une déduction

supplémentaire de :

1/5((60 000/6 × 85,36%) – (60 000 / 6 × 79%))

1/5(8 536 – 7 900) = 127,2 DH

Matériel de production

acquis en 2011 pour 125 460 DH HT, le prorata a baissé de (92 –85,36) 6,64

points, l’entreprise doit reverser la différence :

1/5(125 460 × 92%) – (125 460 × 85,36%)

1/5(115 423,2 – 107 092,65)

TVA à reverser = 1 666,11 DH

Régularisation suite à

la cession.

Le matériel de transport : 3 fractions d’années écoulées entre la date

d’acquisition et la date de cession, l’entreprise va reverser 2 fractions de la

TVA déjà déduite lors de l’achat :

(60 000 / 6 × 79%) × 2/5 = 3 160 DH

Le matériel de

production n’a passé au sein de l’entreprise que 4 ans, l’entreprise doit donc

reverser la TVA de l’année restante (1/5).

(125 460 × 92%) × 1/5 = 23 084,64 DH

Solution de l’exercice 6:

1- Les régularisations

à effectuer

On distingue deux catégories de régularisation ; une régularisation suite au

changement de prorata et une régularisation suite à la cession.

Régularisation suite

au changement de prorata :

- Machine acquis en 2011 pour 185 500 DH (P = 85%), entre 2011 et 2014 le prorata a augmenté de (92 – 85) de 7 points, ce qui donne naissance à une déduction supplémentaire de TVA de :

1/5((30 916,67 × 92%) – (30 916,67 × 85%)) = 1/5(28 443,33 – 26 279,16)

TVA à reverser = 432,83 DH

- Matériel de production acquis en 2013 pour 256 125 DH HT (P = 97 %), entre 2013 et 2014 le prorata a diminué de (98 – 92) de 6 points, ce qui donne naissance à un reversement de TVA de :

1/5(41 833,75 – 39 272,5)

TVA à reverser = 512,25 DH.

- Pour la voiture de tourisme, rien à régulariser car la TVA est non récupérable.

- La voiture commerciale acquis en 2012 pour 52 360 DH, le prorata en 2012 s’était de à 95%, entre 2012 et 2014 le prorata a diminué de (95 – 92) de 3 points. Puisque 3<5 aucune régularisation à faire car la différence n’a pas dépassée 5 points.

Régularisation suite à

la cession.

- Suite à la cession, le matériel de production acquis en 2013 pour 256 125 DH n’a passé que 2 ans au sein de l’entreprise, donc elle doit reverser la fraction des 3 années restantes :

- TVA à reverser = 2/5 × (256 125/6 × 98%) = 16 733,5 DH.

Taux de cotisation minimale 2023

Taux de CM 2023

La baisse progressive des taux de la cotisation minimale entamée par la LF pour l’année 2022, conformément aux orientations de la loi-cadre portant réforme fiscale, la LF 2023 a introduit les mesures suivantes :

- La révision à la baisse du taux normal de la cotisation minimale à 0,25% pour toutes les entreprises, sans tenir compte du résultat courant hors amortissements déclaré.

- La réduction du taux de la cotisation minimale de 0,25% à 0,15%. pour les opérations effectuées par les entreprises commerciales au titre des ventes portant sur certains produits de base.

- La révision à la baisse du taux de la cotisation minimale de 6% à 4% pour les professions libérales.

Loi sur les délais de paiement au maroc

Délais de paiements et date de début de calcul

La loi n° 69-21 a introduit l’obligation du respect des délais de paiement comme suit :

- Lorsque le délai n’est pas convenu entre les parties, le délai de paiement est fixé à 60 jours à compter de la date de facturation.

- Lorsque le délai de paiement est convenu entre les parties, il ne peut dépasser 120 jours à compter de la date de facturation.

- A titre exceptionnel, un délai maximum de 180 jours peut être prévu par décret pour les professionnels de certains secteurs à caractère spécifique ou saisonnier.

Echéance:

Une déclaration trimestrielle doit être déposée par voie électronique, avant la fin du mois qui suit la fin de chaque trimestre.

Visa de la déclaration trimestrielle

Cette déclaration doit être accompagnée d’un état détaillé des factures dépassant les délais de paiement visés par :

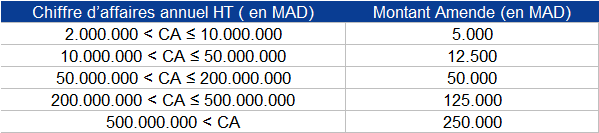

Amendes à verser au Trésor en cas de non respect des délaispar le débiteur

Une amende, appliquée sur le montant non payé dans les délais impartis, à verser au Trésor équivalant à :

Le montant de l’amende exigible est versé spontanément au même temps que la déclaration précitée.

N.B : Les factures litigieuses ayant fait l’objet d’un recours judiciaire ne donnent pas lieu à l’application de l’amende précitée tant que l’affaire n’a pas fait l’objet de jugement. Cependant, une fois le jugement définitif est prononcé, l’amende précitée doit être payée au Trésor. En plus, la loi garantit à la personne morale ou physique, le droit permanent de revendiquer une indemnité en cas de non-respect du délai du paiement des montants dues par le débiteur.

Amendes relativesau défaut de déclaration :

La loi prévoit des sanctions en cas de retard ou de non-dépôt de la déclaration trimestrielle précitée. Il en est de même en cas de non paiement de l’amende.

N.B : Pour toute déclaration incomplète, il est appliqué une amende de 5.000 MAD sur chaque facture manquante ou contradictoire.

.png)